首先说一下我个人的看法。

买基金就是买人人走了,基金后续走势就需要怀疑了

买基金就是买基金的择时和选股能力如果他没有选对时机,选股和窄基指数大范围重合,我觉得选他没有意义

定投,定投是一个平均成本的工具,就是你知道你不能选择合适的时机,所以你选择通过定投达到一个平均的买入成本只要你有无限的增量资金可以购买,这就是一种适度的投资方式但切记不要在指数的高区间手动加仓或在低区间手动止损定投

那么言归正传,首先是几只基金的关键评价指标。

夏普比率—RF)/σ p的目的是计算一个投资组合每单位总风险会产生多少超额收益比率越高,投资组合越好

假设有基金A和基金B,基金A的年化收益为20%,标准差为10%,基金B的年化收益为15%,标准差为5%,平均年无风险利率为2%,那么基金A和基金B的夏普比率分别为1.8和2.6根据夏普比率,基金B的风险调整后收益高于基金a,为了更清楚地说明这一点,可以将相同金额的资金以无风险利率投资于基金B那么,基金B的标准差将翻倍至与基金A相同的水平,但基金B的净值增长率等于28%(即2× 15%—2%),大于基金A

信息比率IR = α∕∕∕is用于衡量由超额风险引起的超额收益它代表单位主动风险带来的超额收益

因果比率代表投资组合向下波动的极端风险,分子选择投资组合的年化收益率,代表投资组合的绝对收益率卡比越高,基金每单位回撤损失可获得的收益水平越高

排序比

索迪诺比率是一种衡量投资组合相对绩效的方法与夏普比率类似,但索迪诺比率用较低的偏标准差代替总标准差来区分不利和有利的波动类似于夏普的比率,如果基金承担相同的单位下跌风险,这个比率越高,超额收益率就越高

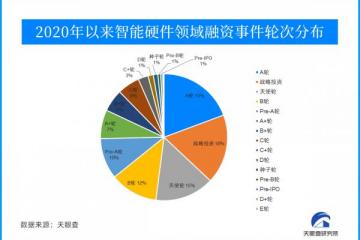

那么,我们来举个例子我这两年比较看好的基金和一些热门基金做个对比吧

主要包括去年冠军鸡前海开源,热鸡换钱趋势,广发多因素。

履行期限为2021年1月1日至2022年4月30日

可见交行的走势和广发的多因素表现确实抢眼。

具体来看,前海开源呈现月涨月跌的高波动状态,受益于单季度高收益,最终获得年度冠军,而交行和广发的多因子走势呈现上涨的月份,有70%也能上涨且涨幅为gt,5%,下跌月份只有几个月下跌,但跌幅是gt,6%,中庚价值领航70%也能在上涨当月上涨,涨幅gt,5%且仅有几个月下跌,且跌幅为lt,2.5%.在最糟糕的一个季度,仅下降了2.3%。

再来看看明年的年化收益。

再来看下一次回撤。

1999年初,这次大撤退,让交行和易方达垫底。

今年的大回撤瑞源,易方达,前海开源落后,两个价值风格领先,但交行的走势在去年收益较低的情况下还能维持,没有明显回撤。

所以前海开源是一只爆款鸡,历史业绩不错去年踩主题,今年回撤控制能力不理想,交行和广发多因子的走势是最近几年来表现非常好的鸡他们不依赖于某个行业,而是基金经理选择时间和股票的能力中庚价值是为数不多的无论从3个月,6个月,1年,2年,3年的维度买入都能获得较好收益的鸡

所以在我看来,如果你追求高收益,可以考虑交行的走势和广发的多重因素,在牛市中应该有较好的盈利能力和相对较好的抗回撤能力,追求稳定收益的可以选择中庚值的鸡,防御能力强,攻击能力尚可。

最后,我觉得最大撤30多的持鸡体验很差,很容易让你不敢补仓,有可能换鸡卡马比的优鸡会让你更好的持有鸡,让你享受基金经理创造的利润,不会出现基金收益看似高但基民持有人利润率不高的现象

工商银行的战略转型可以用以上方法分析为一只好鸡你可以试着用上面的方法来分析各种鸡的特点今天到此为止吧

任职五年且年化18%以上的基金经理近期退出情况如何。

。声明:本网转发此文章,旨在为读者提供更多信息资讯,所涉内容不构成投资、消费建议。文章事实如有疑问,请与有关方核实,文章观点非本网观点,仅供读者参考。