上市公司借顶级基金抄底港股,抄出一大笔亏损。

日前,皇家银行披露了年度报告和净利润大幅亏损的第一季度报告其中,投资公募基金QDII产品导致的证券投资损失对其业绩影响较大

中国券商记者注意到,给皇家银行造成巨大损失的三只基金产品是QDII基金,主要投资港股其中,亏损最大的QDII出人意料地集中持仓,这意味着中国皇家银行几乎是在购买一两只股票,而不是分散型基金,亏损第二大的QDII产品是顶级基金经理管理的网络名人基金

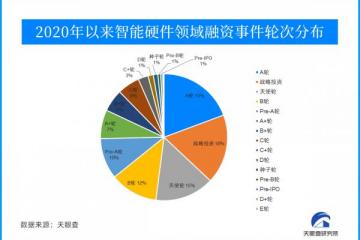

值得一提的是,皇家银行已对相关港股QDII进行了止损赎回这些QDII在今年第一季度继续出现大幅亏损,一些港股QDII的净值迄今已减半就在上市公司赎回相关产品后,这些亏损较大的港股QDII在一季度期间迎来了巨额资金认购,呈现出资金亏损越多,资金买入越多,港股QDII基金规模增长越快的现象这使得部分QDII只对腾讯一只股票投资100亿元,单只股票占基金仓位高达30%

业绩大亏,港股基金QDII拖累上市公司。

皇家银行最近几天披露了2021年年报和2022年第一季度报告2021年,公司实现营业总收入8946.3万元,同比下降50.9%,净利润亏损6176.1万元公司2022年一季报显示,期内主营收入1805.98万元,同比下降13.29%,归母净利润2823.85万元

从披露的信息来看,皇家银行年报中的证券投资亏损,有相当一部分来自于对公募基金产品的投资公司在解释2021年净利润大幅亏损时,列举了多只导致证券投资重大亏损的基金产品这些损失中最大的一笔主要来自一家顶级公开发行公司推出的QDII基金

在皇家银行披露的亏损名单中,排名第一的是一只巨型QDII基金,也是指数QDII产品由于抄底资金的涌入,这款QDII基金产品的规模大幅增长到今年一季度末,这个指数QDII的规模已经达到350亿上市公司披露的信息显示,截至去年底,皇家银行股份持有指数QDII产品至少2.4亿元,截至去年底报告期亏损达到3720万元

根据基金公司披露的信息,上述指数QDII基金2021年累计亏损41%这只QDII基金大幅亏损的原因是其主要持股都是互联网巨头,持股集中度达到了惊人的程度

买基金该基金以30%的仓位买入腾讯

QDII基金如此惊人的集中,实际上意味着皇家银行股份买的不是分散特征的基金,而是一两只股票。

中国券商记者注意到,上述基金截至去年底的总资产为326.53亿元,但基金经理仅在腾讯控股就投入了100亿元,腾讯控股的一只股票在去年底占基金资产净值的比例达到了惊人的31.12%,截至今年一季度也不低于30%,这意味着这只巨型QDII基金已经给了腾讯三分之一的仓位。

那么这个指数中QDII基金第二大重仓股是什么呢该基金披露投资阿里巴巴超过70亿元人民币,阿里巴巴股份占基金资产净值的21.46%第三大重仓股是美团,基金经理去年底投资48亿美团股份占这只QDII资产净值的14.72%

上述信息意味着,这只巨型QDII基金仅在三只股票上就投入了218亿元三大巨头占其在这只基金中67%的仓位,它将持续到2022年一季度末如此惊人的尴尬集中使得该基金极其灵活

虽然该基金在2022年一季度继续亏损约19%,但由于产品的攻击性,在净值持续下跌的情况下,基金规模不减反增该基金披露,2022年第一季度吸引了85亿新申购,而在净值下跌的第一季度,该基金的赎回份额仅为0.2亿由于净值大幅下跌导致的资金反向抄底,该基金规模到一季度末达到惊人的350亿元

重仓股同质化,上市公司买网络名人基金亏钱。

网络名人基金和顶级流动基金经理这两个标签在皇家银行的基金投资中未能显示出尊重。

中国券商记者注意到,皇家银行证券投资中亏损第二大的基金产品也来自上述指数QDII基金所在的顶级公募这是一只主动管理的QDII,也是公募行业的网络名人基金同时,其更广为人知的一面是,这款产品的基金经理是拥有话题之王,流量达人称号的顶级基金经理

根据披露的信息,皇家银行于2021年买入上述顶流基金经理管理的QDII基金,合计持有金额约3000万元,导致报告期内亏损约1130万元根据基金披露的信息,这位排名靠前的基金经理管理的网络名人基金QDII,2021年亏损29.25%由于上述损失,皇家银行在去年底以约1878万元的价格出售了这只网络名人基金QDII

值得一提的是,虽然上述顶级基金经理管理的网络名人基金QDII产品是主动管理型产品,但网络名人基金QDII产品与前述巨无霸QDII产品的重仓股有较大重合也意味着中国皇家银行买的两只基金QDII具有同质化的特点,在市场走势的变化中一荣俱荣,一损俱损在腾讯,阿里巴巴,美团等股票大跌的时候,上市公司持有的两只基金损失巨大

上市公司带着和煦的笑容跑得飞快。

给皇家银行带来第三大损失的基金也是QDII基金皇家银行期间投入较大,但这只大跌的QDII带来的损失最小

从基金公司披露的信息来看,这款QDII产品也是一款专注于港股的QDII成立于2021年1月,属于北方超大型顶级公募根据皇家银行披露的信息,截至去年底,该公司共买入1.71亿只港股QDII,造成近800万元亏损但皇家银行很快处置了这笔基金投资,截至去年底卖出的QDII金额约为1.63亿元

值得关注的是,上述港股QDII在2021年亏损超过40%,皇家银行在上述港股QDII上投入了巨额资金,但仅亏损约800万元据业内猜测,皇家银行很可能是在这只港股QDII基金净值大幅下跌后抄底的但去年港股市场大跌后继续下跌,相关港股QDII基金净值在去年3月跌破0.9元去年7月,港股QDII基金净值跌破0.8元,8月,在0.7元,去年12月,跌破0.6元上市公司在看到不好的情况后,可以立即卖出相关基金份额,及时止损

如果不是及时止损,上市公司的损失可能会更大中国券商记者注意到,上述港股QDII在今年一季度期间继续大幅下跌,2022年3月15日基金净值跌至惊人的0.3560元这意味着港股QDII基金亏损近65%虽然后来港股反弹,但截至2022年4月30日,这只港股QDII基金的净值只有0.4825元这只成立于2021年1月的港股QDII基金,16个月累计亏损超过50%

基金越跌越吸金,腰斩基金规模增长了3倍。

皇家银行去年大举投资QDII,很大程度上来自于去年初机构投资者对港股洼地价值的强烈抨击。

机构投资者尤其是管理人公募基金对港股市场的信心来自于a股的持续大涨,但港股市场已经被压抑了很久2021年伊始,基金经理对香港股市的想象是另一番景象相当一部分基金经理认为,a股沪深300指数在2019年和2020年上涨了73.10%,而同期恒生指数仅上涨了5%a股相对港股的溢价指数再创新高,港股成为白马的价值洼地所以港股的吸引力远大于a股

去年年初,北方某超大型基金公司的基金经理强调,从流动性的角度来看,南方的资金有望继续流入港股同时,港股盈利有望企稳回升,海外资金也有望持续流入从市场结构来看,伴随着越来越多的新经济公司在香港上市,港股市场本身的行业结构也在不断优化

去年年初,深圳一位基金经理也认为港股估值低,是投资的好时机当时基金经理指出,港股近两年的表现已经落后于全球主流市场,呈现弱独立性的局面判断2021年的港股会逐渐走出一波修复行情

这几乎成为了一个完美的投资逻辑,也使得大量资金在去年初以QDII基金的形式进入港股市场以皇家银行去年投资的北方公募港股QDII为例QDII于2021年1月26日成立,募集资金高达75亿元,可见投资者对港股市场的极度看好可是,港股的下跌行情让基民始料未及

可是,即使港股QDII基金在短时间内遭遇如此大的净损失,但基金规模在下跌趋势中持续飙升的异常现象似乎表明,港股越跌,基金越有信心看好反弹以上述港股QDII为例虽然QDII基金的净值已经减半,但其规模已经从2021年1月底的75亿飙升至2022年3月底的233亿

港股的未来如何基金经理期望的是灵活性或很大的灵活性

基金经理如何看待前期抄底资金几乎被套牢的香港股市。

中欧一位基金经理表示,市场对互联网行业政策影响的担忧导致优质互联网公司估值偏低对于那些始终把用户利益放在第一位,持续为行业创造价值的优质互联网公司来说,他们是不容易被政策左右的而是伴随着行业更加规范健康的发展,未来他们将有机会获得更多的市场份额

上述基金经理认为,接下来可以关注港股的制造业公司同等情况下,它们比a股折价更高每次到达景气右侧,港股制造业公司的估值起点更低,向上空间往往更大

大成基金的一位人士直言,港股科技行业的大部分公司,在国内还是名列前茅的科技公司,他们有很好的内生企业价值在逐步转正的政策下,预计未来仍会有较好的发展从估值来看,目前港股及港股科技股估值处于历史底部,具有良好的长期投资价值

创合信基金公司简媜认为,港股市场的投资机会日益凸显互联网产业在社会民生中占据重要地位,其发展也与经济发展息息相关在零售消费等关乎民生的领域,互联网行业是最重要的推动力但回顾2020年以来的行业监管,国家管理部门以社会和行业的长远发展为目标,制定了相应的行业监管政策来规范违法行为但在股价下跌的过程中,市场将其解读为政府有意打压该行业,甚至有不少声音认为互联网的逻辑被打破,该行业将长期成为公用事业行业

他认为,互联网行业强大的经营杠杆效应,即其边际成本为零,是其区别于其他任何行业的特点这种效应决定了其规模,现金流,盈利能力远超其他任何行业我们认为,即使在行业成熟度提高,增速放缓后,互联网行业优秀的盈利能力和现金流仍然是能够带来超越其他行业回报的重要基础

市场信心带来的估值修复行情将在下半年转换为业绩驱动的交易行情简媜强调,当前中国主流互联网公司与美国同行相比仍有30%左右的估值折扣,其估值超出5年平均估值2个标准差,这是一个有吸引力的估值阶段上半年美国加息,俄乌战争,疫情反复导致的资金流动对市场走势影响较大从基本面来看,我们认为今年下半年行业业绩将好于上半年,下半年业绩驱动型增长将占主导地位因此将长期看好恒生科技指数的配置价值

。声明:本网转发此文章,旨在为读者提供更多信息资讯,所涉内容不构成投资、消费建议。文章事实如有疑问,请与有关方核实,文章观点非本网观点,仅供读者参考。